收购人声明

1、本报告书系依据《证券法》、《收购办法》、《公开发行证券的公司信息披露内容与格式准则第16号——上市公司收购报告书(2014年修订)》及其它相关法律、法规和规范性文件的要求编写。

2、依据《证券法》、《收购办法》的有关规定,本报告书已全面披露了收购人在嘉凯城拥有权益的股份的情况。截至本报告书签署之日,除本报告书披露的持股信息外,收购人没有通过任何其他方式在嘉凯城拥有权益。

3、收购人签署本报告书已获得必要的授权和批准,其履行亦不违反其章程或内部规则中的任何条款,或与之相冲突。

4、本次收购系收购人以协议方式受让其控股子公司恒大地产持有的嘉凯城952,292,502股股份(占嘉凯城已发行股份总数的52.78%)。根据《证券法》及《收购办法》的规定,本次收购已触发收购人的要约收购义务,收购人已向中国证监会申请豁免要约收购义务。

本次收购已获得中国证监会对收购人的要约收购义务的豁免申请无异议。

5、本次收购是根据本报告书所载明的资料进行的。除收购人和所聘请的财务顾问外,没有委托或者授权任何其他人提供未在本报告书中列载的信息或对本报告书做出任何解释或者说明。

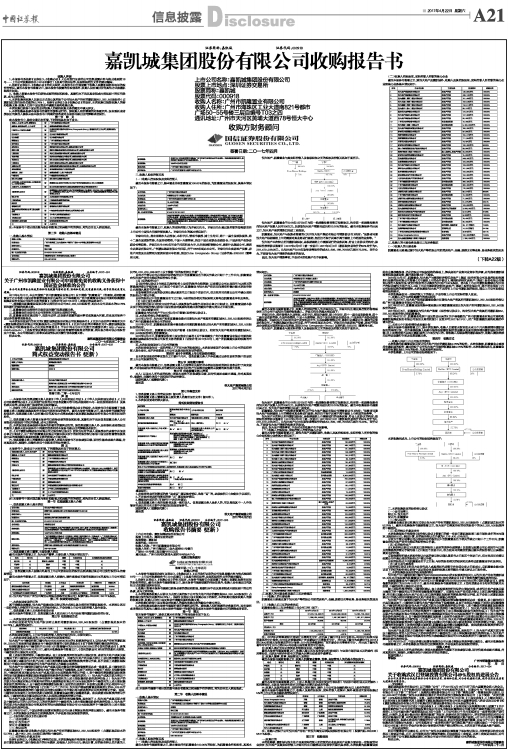

第一节 释 义

在本报告书中,除非文意另有所指,下列词语具有如下含义:

■

注:本报告书中若出现总数与各分项数值之和尾数不符的情况,均为四舍五入原因造成。

第二节 收购人的基本情况

一、收购人基本情况

■

■

二、收购人股权控制关系

(一)收购人控股股东及实际控制人

截至本报告书签署之日,超丰置业持有凯隆置业100.00%的股权,为凯隆置业控股股东,其基本情况如下:

■

截至本报告书签署之日,收购人的实际控制人为许家印先生。许家印先生通过其控制的香港联交所上市公司中国恒大间接控制收购人。许家印先生的基本情况如下:

许家印先生,拥有香港永久居留权,本科学历、管理学教授、博士生导师,第十一届全国政协委员、第十二届全国政协常委、全国劳动模范、中国十大慈善家,兼任中国企业联合会副会长、中国房地产业协会副会长等职务。许家印先生1982年毕业于武汉科技大学,先后在舞阳钢铁公司、深圳中达集团公司、深圳全达贸易有限公司、广州鹏达集团有限公司任职,并于1996年创办本公司。许家印先生在房地产投资、房地产开发及企业管理方面拥有逾20年经验,现任China Evergrande Group(证券代码:3333.HK)董事局主席。

恒大地产、凯隆置业与其实际控制人及各级股东之间的股权及控制关系如下图所示。

■

恒大地产、凯隆置业于2016年12月30日与第一批战略投资者签订投资协议,约定第一批战略投资者向恒大地产投资人民币300亿元,以获取恒大地产增资完成后约13.16%的股权。截至本收购报告书出具之日,恒大地产该次增资已完成工商变更。

凯隆置业、恒大地产与投资者签署的《关于恒大地产集团有限公司增资协议书》约定:“投资者同意恒大地产根据重组上市的需要对其业务进行重组,包括但不限于剥离不属于重组上市范围的业务等。”

恒大地产本次转让所持嘉凯城股权,是根据重组上市需要进行的业务剥离,符合上述协议的约定;拟转股份按照协议签署日(2017年2月6日)前一交易日(2017年2月3日)嘉凯城交易均价的90%定价为6,218,470,038.06元,比恒大地产2016年取得该等股份的成本3,609,188,708.58元高出72.29%,定价公允,不损害恒大地产增资的投资者的利益。

因此,恒大地产增资事项,不会对本次收购产生不利影响。

(二)收购人控股股东、实际控制人控制的核心企业

截至本报告书签署之日,除恒大地产及嘉凯城外,收购人及其控股股东、实际控制人所控制的核心企业和核心业务基本情况如下:

■

三、收购人的主要业务及最近三年财务概况

(一)收购人的主要业务

凯隆置业主要通过旗下恒大地产等控股公司经营房地产、金融、旅游文化等业务,各业务板块发展良

上一期 下一期

上一期 下一期